不透明さをクリアに。

イギリス発フィンテック企業TransferWise

海外送金にかかる手数料は送金元の銀行手数料、また中継銀行の手数料、そして受け取り銀行における手数料が含まれている。

「銀行が設定している手数料だから、しょうがない」と思っている方も多いだろう。

しかし、これらの不透明な銀行手数料がクリアになったら良いと思わないだろうか?

イギリス発のTransferWise(トランスファーワイズ)というフィンテック企業がある。TransferWiseが提供しているサービスの最大の特徴は、「不透明な海外送金手数料を見えやすくした」ことにある。また、すべてオンライン上で利用することができる。

以下ではTransferWiseのサービス内容と手数料、また日本の銀行の手数料との比較を行いたいと思う。

TransferWiseのサービス内容

( 画像出典:Wikipediacommons

Attribution By Venturethree studio (London) - Brand New website, Public Domain,

( 画像出典:Wikipediacommons

Attribution By Venturethree studio (London) - Brand New website, Public Domain, https://commons.wikimedia.org/w/index.php?curid=36010627 )

TransferWiseの仕組みは一言で言うと、他通貨で送金したい人同士のマッチングを行っている点だ。

例えば、日本円からユーロで送金したい場合、同時期にユーロから日本円で送金したい別のユーザーをマッチングさせるというしくみだ。しかし、このユーザー同士で海外送金を行っているわけではない。それでは一般的な銀行が行っている海外送金と変わらない。

TransferWiseが行っているのは居住地域の支店にユーザーが海外口座に送金したい金額を一旦預けることによって、別のTransferWiseの支店からユーザーが指定した海外の口座にコンバージョンされた金額が振り込まれる。つまり行っていること自体は「国内送金」になるのだ。このため手数料を低く抑えることができる。

さらに、異なる通貨間の送金では為替レートの変動があるが、TransferWiseが適用している為替レートは「本当の為替レート」、つまり売りと買いの中値のレートを常に適用している。海外送金で用いられるレートは本当の為替レートの中値に他のコストが乗せられている別の為替レートが適用されており、TransferWiseによると最大5%もの隠れコストがあるそうだ。この見えない部分を明らかにするという点も非常にユーザー目線の良いサービスである。

送金にかかる日数は1-2営業日程度で、すべてがオンライン上で済むので手続き自体は非常に簡単だ。

手続きの方法としては最初に自身の銀行口座や個人情報を登録する必要がある。認証が終わったあとに利用可能だ。日本では2016年3月から利用できるようになった。海外在住者は多少手続きが煩雑ではあるが、日本に住民票がありマイナンバーカードを持っている人であれば簡単に認証をおこなうことができる。

気になる手数料は?

日本円から他通貨で送金する際、TransferWiseの送金手数料は以下の通りである。

1) USD、EUR、GBP、CAD、AUD、NZD、SEK、DKK、SGD、PLN、GEL宛で5万円以下の送金の場合、手数料は一律400円です。

それ以上の金額を送金する場合、送金額の0.8%が手数料として加算されます。

2) 上記通貨以外で5万円以下の送金の場合、500円の最低手数料が適用され、それ以上の金額を送金する際は、1%の手数料が加算されます。

送金国と受取国の手数料が異なる場合、どちらか高い方の通貨の手数料を適用します。( 出典:TransferWise

https://transferwise.com/ja/help/article/2644232//jpy )

これだけが送金にかかる手数料だ。非常にシンプルかつ透明性が高い。この他に為替手数料や隠れているコストなどはない。

日本の銀行の海外送金取り扱い手数料の例

日本の銀行口座から海外の口座に送金をおこなう際は、基本的に数千円の手数料がかかる。

参考までに東京三菱UFJ銀行と楽天銀行にかかる手数料を見ていきたい。

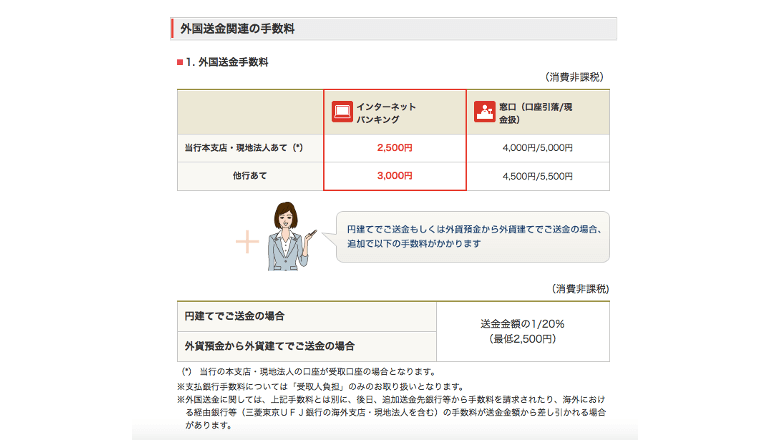

( 画像出典:東京三菱UFJ銀行

http://direct.bk.mufg.jp/tesuuryo/list.html )

( 画像出典:東京三菱UFJ銀行

http://direct.bk.mufg.jp/tesuuryo/list.html )東京三菱UFJ銀行の海外送金手数料は窓口かインターネットバンキングから送金方法を選ぶことができるが、一番安い手数料で2,500円がかかる。これは受け取り銀行口座が東京三菱UFJの海外支店か現地法人の場合だ。さらに、上記手数料とは別に中継銀行にかかる手数料を差し引かれる場合がある点についても言及されている。

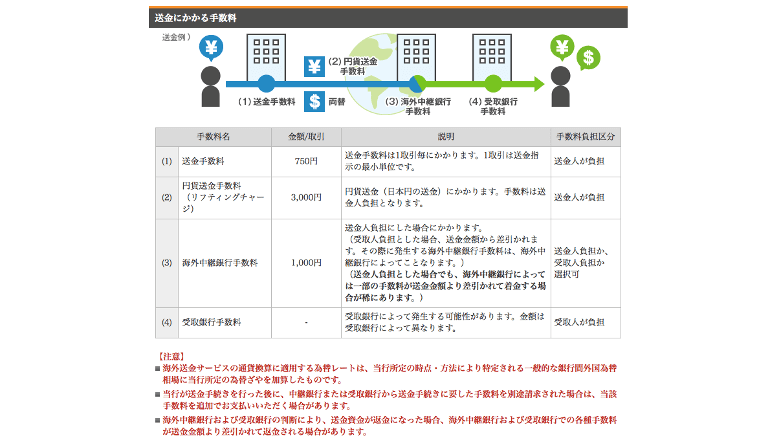

( 画像出典:楽天銀行

https://www.rakuten-bank.co.jp/geo/remittance/charge/ )

( 画像出典:楽天銀行

https://www.rakuten-bank.co.jp/geo/remittance/charge/ )楽天銀行の海外送金にかかる手数料は他の銀行と比べ比較的低いほうだ。

オンラインバンクの楽天銀行の場合は、楽天銀行に支払う手数料が750円、また中継銀行に支払う手数料が1,000円なので、1,750円はかかる(ただし中継銀行に支払う手数料は送金側か入金側で負担の選択が可能)。場合によっては中継銀行の数が多いと手数料が1,000円以上かかることもある。もしかかる場合は着金金額から差し引かれることになるため、額面通りの金額が振り込まれるかは不透明だ。

海外送金には中継銀行を挟む場合もあるため追加で費用が発生するかもしれないという点はユーザーにとって面倒なことだ。

これに比べ、TransferWiseは実質的には国内送金であるため中継銀行の手数料について考える必要はない。さらに、手数料の適用もシンプルでわかりやすい。

近い将来は多通貨を保持できるボーダレス・アカウントも?

2017年5月にBusiness Insiderの記事によると、TransferWiseのCEO Taavet Hinrikus氏が以下の発表を行ったと報じている。

TransferWise, one of Britain's few tech unicorns, announced on Tuesday that it is launching a new "borderless account" -- an online account that can hold multiple currencies. It aims to help businesses manage payments and costs in local currencies across multiple countries using just one account.

(訳:イギリスのテックユニコーン企業のひとつであるTransferWiseは、火曜日に新しい「ボーダレス・アカウント」-複数の通貨を保持することができるオンラインアカウント-をローンチすると発表した。これはたったひとつのアカウントを利用することで、ビジネスにおける支払い管理と複数の国における現地通貨でのコスト管理を助けることを目的としている。)( 出典:Business Insider

http://www.businessinsider.de/transferwise-launches-borderless-business-account-plans-foreign-exchange-card-2017-5?r=UK&IR=T )

正式な日程はまだわからないが、これが実現すれば、頻繁に違う国へ行き来する人や海外の複数の顧客を抱える企業にとって非常に便利なサービスになるだろう。

フィンテックはユーザーの不便を解消する

フィンテックはいままでユーザーが不便と感じていた問題をIT技術や発想の転換によって解決している。これまでは海外送金を行う際にほとんどの場合銀行を利用せざるを得なかったが、近年は便利なフィンテック企業のサービスが次々に登場して従来の既成概念を覆そうとしている。

イギリス・ロンドンはフィンテックのスタートアップ企業が多く存在する都市であり、ヨーロッパの中で見てもフィンテック企業に対する投資額が突出している。

Growthbusinessの記事によると、2017年におけるフィンテック企業に対する投資額を国別に見たところ、トップはロンドンで421百万USDであった。ヨーロッパ域内におけるフィンテック企業への投資額の36%を占めることから、期待の高さが伺える。

http://www.growthbusiness.co.uk/top-european-fintech-firms-2017-revealed-2551170/ )

これからも発展し続けていくであろうロンドンのフィンテック企業から目が離せない。